本文立足于国内风电、光伏产业发展情况及趋势,在对比条件成立的前提下分析二者优劣。

新能源在全球多个电力市场中占比大幅上升是显而易见的,风电与光伏作为非水可再生能源中的两大明星,增势尤为显著。根据彭博新能源财经《2018新能源市场长期展望(NEO)》预测,到2050年风电与光伏发电量将达到全球发电量的50%,共占半壁江山。

而全球三大国际评级机构之一的惠誉在对可再生能源基础设施领域的首次调研中发现,太阳能在可再生能源方面的表现超越了风能。惠誉表示,从全球市场来看,太阳能项目的运营风险较低,项目资产表现更稳定。“从评级角度来看,太阳能项目的表现也优于风电项目。”惠誉董事长安德·鲁乔伊特说。

这是否意味着如果有一笔10亿投资款,在新能源项目投资中就一定要选择太阳能项目,太阳能项目的收益就会更好?

答案并不是肯定的。尤其对国内市场而言,风电与光伏受政策影响,市场条件具有较强的波动性。站在投资企业角度,只要符合投资回报率的项目都可以投。实际上,投资额既定的情况下,对于风电和光伏项目的回报率要求都是一样的。

在国内市场,之所以国电投猛投光伏,龙源猛投风电,主要还是依据公司主营业务。新能源项目之间并不是非此即彼,但同作为新能源风电与光伏,二者是否存在竞争关系?

就消纳而言,这种竞争冲突是确实存在的。

目前,我国风电、光伏在电力结构中仍只占据较小的比重。2018年,全国风电、光伏发电量分别为3660亿千瓦时、1775亿千瓦时,占据全部发电量的5.2%、2.5%。

不过,在能源转型的推动下,随着风电、光伏经历平价上网,成为消费品进入到生活各个领域,风电与光伏将不仅仅只是在全国电力供应中充当锦上添花的配角,而将成为我国主力电源之一。在能源互补的同时,二者的冲突关系也会逐渐显现出来。

鉴于风电、光伏项目涉及要素复杂,条件各异,不具可比性。本文立足于国内风电、光伏产业发展情况及趋势,仅在对比条件成立的前提下分析二者优劣。

进行时:风电>光伏

目前来看,风电在可利用小时数、度电成本、补贴依赖性等几方面都要优于光伏。

可利用小时数:

国家可再生能源信息管理中心发布数据显示,2018年全国风电平均利用小时数2095小时,较2017年增加147小时。据了解,投资回报率较高的公司,风电可利用小时数一般也较大,根据测算,年平均风速5m/s以上、测风塔最高处风功率密度200以上、风频分布好的区域,可利用小时数能够达到1800以上。

光伏2018年全国平均利用小时数1115小时,同比增长37小时。光伏发电平均利用小时数较高的地区,如蒙西、青海、四川等,可利用小时数均在1400以上。

度电成本:

据工信部统计,2017年我国陆上风电度电成本约为0.43元/千瓦时,较2010年下降7%,已经非常接近火电电价。相对而言,虽然太阳能电池组件价格过去几年来大幅下降,但在新能源之中光伏的度电成本仍是居高的,度电成本在0.5-0.7元/千瓦时。

补贴:

风电与光伏等新能源目前面临的问题都有补贴拖欠。从对补贴的依赖性上看,风电对补贴的依赖要小于光伏。陆上风电度电补贴在0.15元左右,光伏度电补贴在0.23-0.3元。

据了解,2020年补贴取消前风电补贴年均增长71.6亿元,增长规模可控:经统计过往各省风电装机量和补贴价差,2017年全国风电补贴需求751.5亿元,至2020年补贴取消时,预计补贴需求达到966.3亿元,未来三年年均增加补贴需求71.6亿元,整体规模可控,每年新增风电装机对补贴总量影响有限。

将来时:光伏>风电

而长远来看,无论是从成本下降潜力还是出力特性上来看,光伏的优势都会比风电更明显。与风电相比,光伏的技术进步速度更快,运维难度更低。

降价空间:

虽然普遍风电度电成本要低于光伏,但是光伏未来降价空间和速度要高于风电。风电场的建设成本指的是风电场建设时产生的全部投资,据测算风电投资成本约7000-8000元/kW,其中风机成本约占总成本的70%-80%,除此之外还有土地成本、道路建设费、并网费以及路条费等其他相关费用。

2018年风电整机价格持续下降,曾一度降至3200元/千瓦左右,之后有所回升。而业内专家认为,风电整机价格应该在3500-3800元/千瓦之间,纯粹的价格竞争将会对风机质量产生影响。但是风电其他边界条件的改善存在现实困难,风电未来成本下降空间较小。

反观光伏,近年来光伏发电组件价格、初始投资成本、度电成本皆处于下行通道,降幅较大。在过去的10年里,光伏组件、光伏系统成本分别从30元/W和50元/W下降到目前的1.8元/W和4.5元/W,均下降90%以上。未来,随着光伏进一步技术升级,成本下降空间的优势将进一步突显。

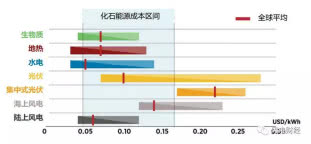

国际可再生能源署(IRENA)预计,随着技术进步,2019年全球成本最低的风电和光伏项目的度电成本将达到甚至低于3美分/千瓦时,成为最经济的绿色电力。

数据来源:国际可再生能源署(IRENA)

出力特性:

光伏发电功率曲线是以中午时刻轴为对称轴电抛物线形,与太阳朝出夕落的路径一致。而风力发电风速和风向一般没有固定的变化规律,出力更不稳定。

运维:

风力发电叶轮转动部分为机械转动结构,易出现机械故障,维修技术水平要求高,成本高。而光伏发电设备不存在机械磨损问题,运维成本更低、难度更小。据了解,风电运行维护成本约占总成本的10%到15%,而风机维护过程中停机时间过长将会导致运维成本增加,我国风电场平均运行维护费用为0.05元/千瓦时左右。

除此之外,光伏在全球竞争力上也有着更好的表现。

我国风电与光伏均已经是全球第一,风电装机量在2012年超越美国成为第一,稳居首位至今;太阳能装机量2015年超越日、美、德成为第一,保持至今。但总体来看,中国的风电制造企业业绩主要来自于国内市场,国外市场占有率非常有限。而光伏在海外的扩张仍在持续,市场占有率的提高大部分来自海外。

在全球范围内,根据国际能源署(IEA)预测,随着太阳能光伏竞争力日益增强,其装机容量在2025年前会超过风电。彭博新能源财经此前展望,2040年太阳能光伏将成为主导能源之一,占全球发电总装机的32%,风电14%。

从企业角度看,光伏企业的技术更新换代速度快,企业排位变动较风电企业更大。由于需要长期的技术积累和沉淀,风电开发多是由大型国企参与,风电市场内龙头地位较难撼动。而光伏制造业中大多是民营企业,虽然现在国有企业在大举进入,但是从传统存量来看,还是民营企业开发量较多。光伏行业内技术更新迭代快,行业内一、二梯队阵容排位较容易发生变化。

竞价新时代

如今,风电与光伏都处于由补贴依赖逐渐实现平价转变的新阶段。对二者来说,2018-2021这几年都是实现去补贴化的重要历程。在“十三五”末期实现平价上网后,光伏与风电将无需再考虑补贴方面的桎梏。

在现阶段,为逐步摆脱对补贴的依赖,风电与光伏都开始走进了竞价时代。2018年5月,国家能源局发布《关于2018年度风电建设管理有关要求的通知》指出,从2019年起,各省(自治区、直辖市)新增核准的集中式陆上风电项目和海上风电项目应全部通过竞争方式配置和确定上网电价。分散式风电项目可不参与竞争性配置。

风电率先走入竞价模式,优化风电投资环境和消纳环境,可以有效减少非技术成本和弃风率,降低财政补贴压力,加速平价上网步伐。由地方制定竞价规则,目前已有广州、宁夏、陕西等多个省份出台了竞价细则。

而光伏在经历去年531后,今年的新政策终于有了眉目。根据新政策基调,光伏也将迎来全面竞价时代。除光伏扶贫和户用光伏之外,其他商业化项目都将参与竞价。相比过去设定全年补贴规模,新政策将根据申报电价,在一定的年度补贴总规模下,由市场本身确定补贴装机规模。

虽然光伏竞价基调已经确定,但是更多细节尚未明确。风电与光伏的竞价方式与范围的差异还需等待进一步的政策。

不过,从竞价的范围看,在地方层面竞价与全国层面竞价的激烈程度自然会有较大的差别。未来如果光伏真的实现全国竞价,企业普遍会将利润做得较薄,光伏对补贴的依赖程度很有可能会比风电还要低,风电在度电成本方面的优势可能很快就会被光伏赶超。

主办单位:中国电力发展促进会 网站运营:北京中电创智科技有限公司 国网信通亿力科技有限责任公司 销售热线:400-007-1585

项目合作:400-007-1585 投稿:63413737 传真:010-58689040 投稿邮箱:yaoguisheng@chinapower.com.cn

《 中华人民共和国电信与信息服务业务经营许可证 》编号:京ICP证140522号 京ICP备14013100号 京公安备11010602010147号