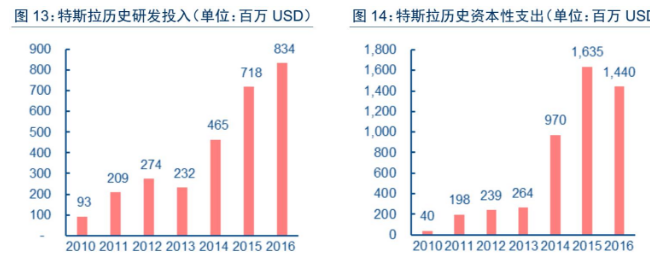

特斯拉研发支出及资本性投入较大。特斯拉长年维持高额研发支出,2015/16年研发投入分别为7.2/8.3亿美元。此外,特斯拉大举兴建工厂、购买设备,2015/16年资本性支出分别达到16.4/14.4亿美元。

特斯拉长年依靠大额融资实现资金流转。据统计,2017/18/19年需偿还债券本金及利息分别为3.5/4.5/19.2亿美元。如果出现意外事件导致现金流断裂,可能带来破产风险。

扣除资金因素,我们对于公司的视野、技术和产品力持乐观态度,特斯拉有希望成为汽车产业的重新定义者和重要的参与方。

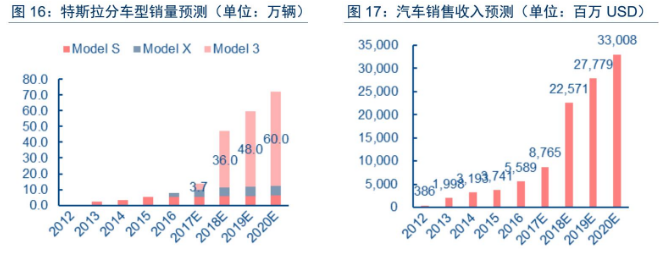

预计Model 3产销快速提升,带动汽车销售收入大幅增长。我们预测,2017-2020年Model 3销量分别为3.7、36、48、60万辆,对应销售收入分别为14.7、144、192、240亿美元。考虑Model S和Model X同步稳定增长,2017-2020年特斯拉总体汽车销售收入分别为87.7、225.7、277.8、330.0亿美元。

预计营业收入高速增长。根据公司2017一季报,汽车销售收入在公司营业收入中占比高达76%;此外,汽车租赁、汽车服务等业务亦随汽车销售而同比增长。我们预测,2017-2020年特斯拉营业收入分别为115、288、354、420亿美元。

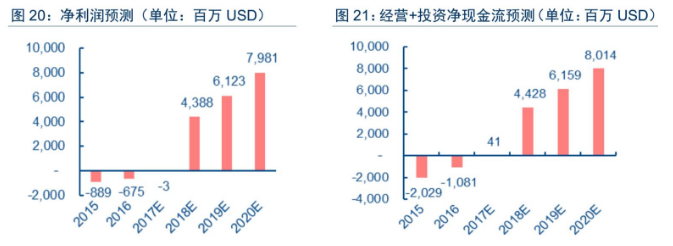

2018年有望扭亏为盈。我们预测,特斯拉2017年净亏损300万美元,至2018年有望实现净利润44亿美元,2020年净利润或可接近80亿美元。前期巨额投资将加速转化为生产力,公司经营+投资净现金流亦有望转正。

我们预计,特斯拉2018/19/20年EPS分别为26.72/37.28/48.59美元。当前股价327.78美元,对应2018-2020年动态PE分别为12/9/7倍,与传统汽车公司PE估值(10-15倍)持平。我们认为,特斯拉的联网与无人驾驶重新定义汽车产品,全产业链布局和全生命周期运营重新定义汽车产业链,有望持续获得估值溢价。伴随Model 3上市和销量提升,公司股价仍有成长空间。

风险因素

汽车产销不达预期:公司目前的整车及电池产能有限,短期内产能大幅提升尚存在不确定性;Model 3前期订单转化为有效销量仍需时间证明。

现金流风险:公司长年维持高额研发支出与资本性支出,依靠大额融资实现资金流转;如果出现意外事件导致现金流断裂,可能带来破产风险。

无人驾驶政策风险:交通安全政策法规可能限制无人驾驶过快发展;特斯拉Autopilot或将长期运行于受限状态。

自动驾驶汽车出现严重安全事故:2016年至今,特斯拉Autopilot在国内外发生多起安全事故;2016年9月,腾讯科恩实验室以“远程无物理接触”的方式成功入侵了特斯拉,可以远程解锁车辆、打开天窗、打开后备箱、刹车等;在Model3带来销量大幅提升之后,高度激进带来的潜藏风险或将暴露。

盈利预测、估值及投资评级

我们长期看好特斯拉在智能电动汽车领域的创新突破和执行力,看好公司未来市场地位和股价机会。在A股市场上,真正受益特斯拉产业链的标的主要在电池、电机材料和上游金属领域,上述公司有机会参与全球分工,有较强的综合竞争力。