说到多晶硅,就不得不说新能源,毕竟,无论是为了能源安全供应和环境保护,还是为了转变经济发展方式,新能源是最火的词语,而光伏作为新能源重要担当已经成为解决能源危机、保护青山绿水、破解雾霾之困、实现可持续发展的必由之路,大国光伏产业走在了世界的前列,而多晶硅作为光伏制造最核心的原材料,十余年来取得了巨大的成就,为整个光伏产业的高速发展做出了重要贡献,功不可没。

随着光伏产业进入高速发展期,各国政府对新能源产业发展的政策支撑刺激了多晶硅在太阳能光伏市场的需求大爆发,多晶硅价格一路飙升,带来的结果就是:在光伏产业快速发展和高额利润的驱动下,大国国内掀起了建设多晶硅项目的高潮,新建、扩建项目达数十个,在建规模达到2万t以上。

就在1月10日,国家能源局官网发布了《发改委、能源局积极推进风电光伏发电无补贴平价上网有关通知》,宣布平价上网项目和低价上网项目,不受年度建设规模限制,并特别强调,针对19-20年的平价项目,电网公司要跟项目签署长达“20年”的购售电协议,意味着平价项目将不受煤电标杆电价的波动,将稳定运营商的投资收益预期光伏板块一扫去年531的阴霾,集体暴涨。

根据统计,全球光伏新增装机从2014年的37.04GW增长至2017年的102.00GW,复合增长率为40.2%。预计2018-2020年全球光伏装机需求分别为98.50、117.20、139.90GW,假设未来三年单晶路线比例分别为40%、50%、60%,单晶硅片硅耗量分别为3.42、3.33、3.22g/W,多晶硅片硅耗量分别为3.80、3.56、3.33g/W。据此预测,2018-2020年硅料总需求量分别约为35.93、40.38、45.66万吨。

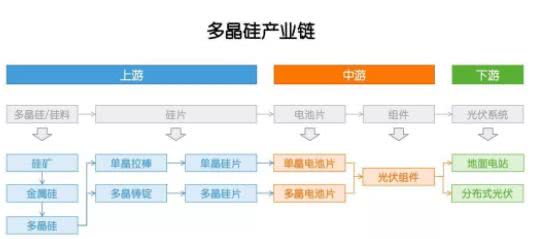

产业链图

多晶硅,是单质硅的一种形态。熔融的单质硅在过冷条件下凝固时,硅原子以金刚石晶格形态排列成许多晶核,如这些晶核长成晶面取向不同的晶粒,则这些晶粒结合起来,就结晶成多晶硅。从目前国际太阳电池的发展过程可以看出其发展趋势为单晶硅、多晶硅、带状硅、薄膜材料(包括微晶硅基薄膜、化合物基薄膜及染料薄膜)。

由于国内目前所有的多晶硅生产工艺都是西门子法或改良西门子法,其工艺成本在陆续使用了冷氢化、氯化、加压还原后,工艺成本已经基本趋于稳定,虽然不少工厂开始使用FBR即流化床工艺,但产能预计下降也还是有限,难以与国际厂家的成本进行竞争。因此,后续几年,中国多晶硅的有效产能的数量将继续取决于多晶硅的市场价格。

由于多晶硅主要受下游光伏产业的需求,而大国光伏行业长期以来一直存在“两头在外”的情况,就是原料和市场都在国外。近几年,随着国内多晶硅工厂的建设和国内光伏市场的积极开拓,这“两头”都获得了部分解决,但只解决了一半。也就是说,一方面有一半的多晶硅需要进口,同时一半以上的光伏组件市场在国外,需要出口。这种业态刚好符合中国政府的“来料加工复出口”的免税政策。只要光伏下游厂家办理来料加工手册,就可以免缴关税和进口环节增值税,在产品出口后,凭出口报关单和进口手册到海关核销,多晶硅的进口就可以完全免税。据统计,目前中国80%的多晶硅都是采用这种方式进口的。至于价格方面,就完全没有主动权了,甚至国外厂商长期存在倾销行为,尽管发起“双反”,但效果不明显。

根据上周数据,光伏玻璃镀膜片报价维持在24元/片,产能保持稳定。国内硅料含税价降至80元/千克,环比-2.4%。海外硅料环比-2.4%至80元/千克。单/多晶硅片及常规电池价格保持不变,PERC电池环比+0.8%至1.3.元/瓦。单晶组件价格环比持平,多晶组件价格环比-1.1%至1.87元/瓦。2018年全年,光伏玻璃含税价-23%至24元/片,全年均价25.5元/片。多晶硅料含税价-47%至82元/千克,全年均价112元。多/单晶硅片-55%/-43%至2.1和3.1元/片,全年均价2.94和3.85元。多/单晶电池-48%/-42%至0.89和0.98元/瓦,全年均价1.15和1.25元/瓦。多/单晶组件-32%/-34%至1.97和1.89元/瓦,全年均价2.35和2.25元/瓦。

产业链公司

1、多晶硅/硅料

金属硅:闽发铝业

多晶硅:合盛硅业、有研新材、江苏阳光、北京利尔、特变电工、鄂尔多斯、

2、硅片

单晶拉棒:ST海润、亿晶光电、横店东磁、拓日新能、隆基股份、中环股份、天龙光电

多晶铸锭:拓日新能、天龙光电、ST海润、隆基股份、向日葵、合盛硅业、航天机电、通威股份、横店东磁、中环股份

单晶硅片:横店东磁、协鑫集成、航天机电、中环股份、ST海润、亿晶光电、隆基股份、天龙光电、拓日新能

多晶硅片:向日葵、合盛硅业、协鑫集成、南坡A、航天机电、ST海润、天龙光电、特变电工、横店东磁、中环股份、有研新材

3、电池片

单晶电池片:拓日新能、隆基股份、天龙光电、协鑫集成、横店东磁、ST海润、亿晶光电、航天机电、中环股份

多晶电池片:向日葵、拓日新能、隆基股份、天龙光电、协鑫集成、航天机电

4、组件

光伏组件:协鑫集成、中环股份、ST海润、东方日升、特变电工、亿晶光电、向日葵、拓日新能、隆基股份、航天机电

5、光伏系统

地面电站:太阳能、正泰电器、清源股份、亿晶光电、ST海润、协鑫集成、特变电工、隆基股份、中环股份、航天机电、东方日升、阳光电源、科林环保、爱康科技、森源电气

分布式光伏:协鑫集成、ST海润、东方日升、特变电工、拓日新能、隆基股份、航天机电、向日葵、爱康科技、阳光电源、科林电气

产业链机会

从全产业链角度来看,近十年来下游光伏产业的快速发展,与多晶硅环节成本和价格的大幅下滑密不可分。硅料成本的大幅下降,无疑刺激了国内消费,推动了下游光伏应用的发展。相信未来,国内多晶硅企业通过技术改造降低成本,优化产品质量,产业的竞争力不断提升,必将为国内光伏应用奠定了扎实的基础,国内多晶硅行业这10余载的飞速发展对该行业甚至整个多晶硅光伏产业链的卓著功勋无可替代、不可磨灭。国内多晶硅行业在历尽千帆过后,仍无所畏惧、砥砺前行!

基于此,看好具有成本优势和规模优势的通威股份、协鑫等。

主办单位:中国电力发展促进会 网站运营:北京中电创智科技有限公司 国网信通亿力科技有限责任公司 销售热线:400-007-1585

项目合作:400-007-1585 投稿:63413737 传真:010-58689040 投稿邮箱:yaoguisheng@chinapower.com.cn

《 中华人民共和国电信与信息服务业务经营许可证 》编号:京ICP证140522号 京ICP备14013100号 京公安备11010602010147号