全社会用电量超预期增长

国家统计局公布数据,我国2018年前三季度GDP同比增长为6.7%,延续稳中向好局势,同时,由中电联公布的数据看出,1-10月全社会用电量56552亿千瓦时,同比增长8.7%,增速比上年同期提高2.1个百分点,我们预计2018年全社会用电量同比增速为8.5%,另外,从不同产业的用电量来看,第一产业用电量615亿千瓦时,同比增长9.8%,占全社会用电量比重为1.1%,对全社会用电量增长的贡献率为1.2%;第二产业用电量38575亿千瓦时,同比增长7.2%,占全社会用电量的比重为68.2%,对全社会用电量增长的贡献率为57.3%;第三产业用电量9078亿千瓦时,同比增长13.1%,占全社会用电量的比重为16.1%,对全社会用电量增长的贡献率为23.2%;城乡居民生活用电量8285亿千瓦时,同比增长11.1%,占全社会用电量的比重为14.6%,对全社会用电量增长的贡献率为18.3%。

综合来看,电力需求的高增速主要受益于宏观经济状况的稳健发展,第二产业稳步增长,第三产业及居民用电继续保持较高的增速,加之年内寒潮及高温的影响,使得用电量增长大幅高于年初预期。从用电结构来看,高耗能产业仍占据过半的增量,但较去年同期贡献率下跌了3%,第三产业和居民生活用电对全社会用电量增长的贡献率大于第二产业,这也是新旧动能转换的重要体现,随着未来全社会用电量的不断增加,用电增速的逐渐收窄,第二产业与第三产业对用电量的拉动作用将趋于相同,电力消费结构将进一步优化。

煤电供给侧改革向好火电发展

国家能源局发布数据显示,截至2018年10月底,全国发电设备累计平均利用小时数为3209小时,同比增长100小时,实现自2012年首次实现正增长,其中火电平均利用小时数为3596小时,同比增长165小时,水电平均利用小时数为3083小时,同比增加59小时,风电平均利用小时数同比增长172小时至1724小时。今年发电利用小时数的大幅增长,一方面受益于煤电去产能的稳步推进,严控新增装机容量,另一方面,大批特高压通道的建成对电力的消纳和利用率有正面的激励作用。

自2017年首次提出煤电去产能的目标以来,当年全国已经淘汰、停建、缓建煤电产能6500万千瓦,超额完成目标,同时新建煤电机组装机容量同比下降9.3%至4578万千瓦,2018年1-10月新增燃煤发电机组2698万千瓦,同比下降18.8%,煤电去产能的任务正进一步推进,因此我们认为短期内严控火电新增装机的政策不会发生大的变化。

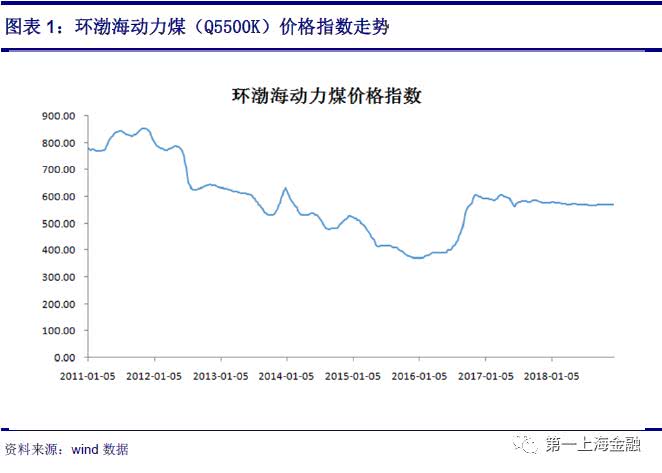

供需趋于平衡,煤价高位震荡运行

2018年以来,受益于供给侧改革及下游需求的改善,煤炭价格仍然延续高位震荡运行,同时,供给侧改革的成果也在不断释放,新增置换产能陆续建设完工并顺利投产,加之中转港口及下游电厂的长期低库存局面的不断改善,动力煤整体表现为“淡季不淡,旺季不旺”。

国家能源局数据显示,2018年1-10月全国累计生产原煤29亿吨,同比增长5.4%,较去年同期增加0.7个百分点,主产地陕西、内蒙古和山西前10个月累计产量同比分别增长14.5%、11.4%和2.4%,可见煤炭产能逐渐向我国西部地区集中。进出口方面,国家能源局数据显示,2018年前11个月全国煤炭累计进口量为2.7亿吨,同比上升9.3%,已经与2017年全年的进口量持平,预计全年进口量2.9亿吨,由于国内煤价处于高位,下游需求有明显改善,海外煤优势明显,因此进口煤一直是平抑国内煤炭价格的重要手段。

国家发布的《煤炭工业发展“十三五”规划》指出,“十三五”期间煤炭行业累计去产能目标为8亿吨。据实际执行情况来看,2016-2017年已经累计完成5.4亿吨,同时,由《2018年政府工作报告》可以看到,2018年煤炭去产能目标仍为1.5亿吨,与2017年持平,从实际完成情况来看,截至今年8月底,累计化解煤炭过剩产能约1亿吨,完成全年目标的67%,预计全年保底完成1.5亿吨的目标,加上前两年已经完成的5.4亿吨,累计去产能6.9亿吨,那么未来两年仅有1.1亿吨的余量,预计2019年将提前完成“十三五”规划的去产能目标。

未来电力市场展望

2016年11月7日,国家发改委和能源局正式对外发布《电力发展“十三五”规划》,预计2020年全社会用电量达6.8-7.2万亿千瓦时,年均增长3.6%-4.8%,发电装机20亿千瓦,年均增长5.5%,人均装机突破1.4千瓦,人均用电量约5000千瓦时,接近中等发达国家水平,电能占终端能源消费比重达到27%,到2020年全国煤电装机规模力争控制在11亿千瓦以内,占比从59%降低至55%,规划水电装机达到3.4亿千瓦,风电装机达到2.1亿千瓦以上,其中海上风电500万千瓦左右;太阳能发电装机达到1.1亿千瓦以上,其中分布式光伏6000万千瓦以上、光热发电500万千瓦。

我们认为,“十三五”电力发展的主要目标仍是以发展清洁能源为主,配合推进能源生产和消费改革的新要求,同时改善火电机组的利用率,进一步完善市场电的交易机制,展望2019年电力市场,随着煤炭长协比例的不断提升,煤价有望回归合理区间,电企成本将有所修复,同时伴随火电利用小时数的稳定增长,预计火电企业的盈利能力将会有显著改善。

关注优良资产注入,清洁能源占比高的标的

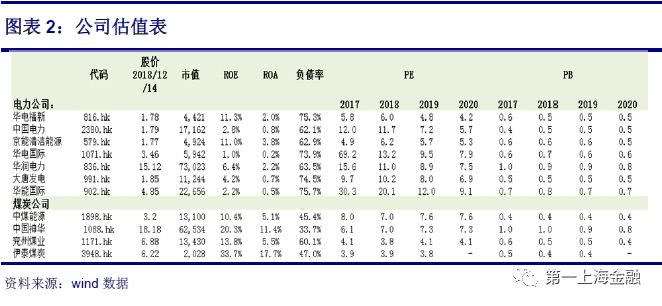

对比整个电力行业,整体利用小时数触底反弹,稳定的装机容量增长未来将会有显著的规模效应,直接影响着企业的主营收入,目前来看,优先选择装机容量增长稳定的企业作为投资标的,其次随着国企改革的深入,可以选择有资产注入预期的公司,如:中国电力(2380),母公司优质资产丰厚,今年5月已完成对母公司旗下多家清洁能源公司的收购,未来依旧存在资产注入预期;华润电力(836),维持固定的派息,且公司火电机组效率较高,发电利用小时行业排名靠前。

未来国家注重清洁能源的发展,因此优选风电、水电等清洁能源占比较高的公司,如:华电福新(816),今年福建省内用电需求增长明显,加上稳定增长的风电及核电业务,盈利增长稳定,京能清洁能源(579),储备项目丰富,未来多元化装机发展助力市场扩张。

主办单位:中国电力发展促进会 网站运营:北京中电创智科技有限公司 国网信通亿力科技有限责任公司 销售热线:400-007-1585

项目合作:400-007-1585 投稿:63413737 传真:010-58689040 投稿邮箱:yaoguisheng@chinapower.com.cn

《 中华人民共和国电信与信息服务业务经营许可证 》编号:京ICP证140522号 京ICP备14013100号 京公安备11010602010147号